- 24 Dicembre 2021

- Posted by: Cesare Longo

- Categoria: Guide Fiscali

Gli elementi che identificano la residenza fiscale delle persone fisiche, ecco una nostra guida fiscale.

La Residenza Fiscale è uno dei principi fondamentali del nostro sistema tributario

E’ attraverso la residenza che si stabilisce il Paese ove il contribuente è tenuto a dichiarare tutti i suoi redditi, ovunque essi siano percepiti (world-wide income principle)

Il concetto di Residenza Fiscale è sicuramente uno dei più importanti in ambito tributario. Qualsiasi indagine in merito alla territorialità dei redditi e al loro regime di tassazione ha, come necessaria premessa, quella di valutare correttamente la residenza fiscale del percipiente.

Tutti i sistemi fiscali dei Paesi più avanzati prevedono, infatti, regole diverse a seconda che il reddito sia percepito da un residente piuttosto che da un non residente.

Per questo motivo, trasferire la residenza fiscale è un’operazione delicata che deve essere effettuata con particolare attenzione. Per questo motivo ho pensato, quindi, di riassumere i principali concetti utili ad aiutarti ad identificare la tua residenza fiscale.

Questo, sia nel caso tu voglia effettuare un trasferimento di residenza all’estero, che tu debba tassare i redditi esteri, percepiti fuori dai confini nazionali.

In questa ottica, andremo ad analizzare:

- Le regole sulla residenza fiscale previste dalla disciplina nazionale;

- Le regole dettate dalle Convenzioni contro le doppie imposizioni rivolte, per l’appunto, a risolvere i conflitti di residenza eventualmente sorti tra Stati.

La residenza fiscale delle persone fisiche nella normativa fiscale interna

L’art. 2 del TUIR dispone, al comma 1, che “Soggetti passivi dell’imposta sono le persone fisiche, residenti e non residenti nel territorio dello Stato“. Per i residenti, il successivo art. 3, comma 1 prevede la tassazione dei redditi ovunque prodotti. Tale principio è fondato su un criterio di collegamento soggettivo tra fatto generatore del reddito ed ordinamento giuridico, costituito dal possesso della residenza fiscale. L’articolo 2 del TUIR prosegue, dunque:

- Definendo il concetto di residenza fiscale (art. 2 co. 2 del TUIR), che viene ancorato a tre condizioni alternative: residenza anagrafica, domicilio civilistico o residenza civilistica;

- Prevedendo una specifica ipotesi di presunzione (legale relativa) di residenza fiscale in Italia, che opera nel caso in cui il contribuente si sia trasferito in un Paese a fiscalità privilegiata (art. 2 co. 2-bis del TUIR).

Ne deriva che, ove un determinato soggetto si sia trasferito all’estero per lavoro:

- Se il trasferimento avviene in uno Stato non a fiscalità privilegiata, l’Agenzia delle Entrate che intenda sostenere che egli è tuttora fiscalmente residente in Italia dovrà fornire la prova della sussistenza di uno delle tre condizioni individuate dall’art. 2 co. 2 del TUIR;

- Se il trasferimento avviene in uno Stato a fiscalità privilegiata, l’Agenzia delle Entrate potrà presumere che il contribuente abbia mantenuto la residenza in Italia e spetterà al contribuente fornire la prova contraria.

La norma riportata individua i soggetti passivi d’imposta prescindendo da considerazioni attinenti l’età, il sesso, lo stato civile e la cittadinanza.

L’articolo 2 del DPR n. 917/86 almeno per quanto riguarda le persone fisiche, può essere considerato come uno dei principi cardine del nostro ordinamento tributario. Infatti, questo articolo ha l’obiettivo di identificare quali sono i soggetti che devono obbligatoriamente sottostare alla disciplina delle imposte sui redditi (in questo caso all’IRPEF).

Le condizioni richieste per la verifica della residenza fiscale delle persone fisiche

La residenza fiscale, quindi, viene riconosciuta quando, per la maggior parte del periodo di imposta e cioè per più di 183 giorni all’anno, il soggetto, persona fisica, soddisfa almeno uno dei seguenti requisiti:

- E’ iscritto all’anagrafe della popolazione residente, presso i vari Comuni;

- Ha fissato in Italia il proprio domicilio (ovvero il centro vitale dei propri affari, e dei propri interessi morali, familiari o sociali);

- Ha stabilito in Italia la propria residenza (la propria dimora stabile in un luogo, con l’intenzione di rimanervi).

Le condizioni sopra citate, per verificare la residenza in Italia, sono alternative tra loro. Infatti, è sufficiente che ricorra anche una sola di esse perché un soggetto sia considerato fiscalmente residente in Italia (e quindi dichiari qui tutti i redditi posseduti, indipendentemente dal luogo nel quale siano stati prodotti).

Al contrario, se invece, un soggetto non possiede alcuna delle caratteristiche sopra citate, non è considerato residente fiscalmente in Italia. Pertanto, questi è chiamato a dichiarare e quindi tassare nel nostro Paese soltanto i redditi ivi percepiti.

Riuscire a capire chiaramente questo aspetto è la prima cosa da fare quando ci si vuole trasferire all’estero. Oppure, al contrario, quando si vuole rimpatriare in Italia dopo aver vissuto all’estero.

Trasferimento della residenza in paradisi fiscali

A norma dell’art. 2 co. 2-bis del TUIR, i cittadini italiani cancellati dalle anagrafi della popolazione residente e trasferiti in Paesi a fiscalità privilegiata si considerano residenti in Italia, salvo prova contraria.

Si tratta di una disposizione che introduce una presunzione legale relativa (quindi, che ammette prova contraria) di residenza fiscale in Italia dei soggetti che si trasferiscono verso paradisi fiscali. La norma, sostanzialmente, inverte l’onere della prova sul contribuente, chiamato a dover dimostrare fattualmente la propria residenza all’estero. Infatti, la norma lascia la residenza (salvo prova contraria, appunto) in Italia.

Dato anagrafico – iscrizione all’anagrafe della popolazione residente

Il primo criterio cui la normativa italiana fa riferimento per definire la residenza fiscale di un soggetto ha natura “formale” ed è costituito dalle risultanze dell’Anagrafe nazionale della popolazione residente (ANPR). Quest’ultimo è il registro nel quale sono annotate le persone che vivono in un determinato Comune italiano in un determinato momento. Configura requisito necessario per essere iscritti nell’Anagrafe comunale della popolazione residente:

- L’aver fissato la propria dimora abituale in quel Comune;

- Ovvero, per le persone non aventi fissa dimora, l’aver stabilito il domicilio nell’ambito di esso.

Nelle risposte ad interpello Agenzia delle Entrate 19.9.2018 n. 5 e 7, l’Amministrazione ha però chiarito che non si considera residente in Italia il funzionario/agente della Commissione europea che lavora in Italia, né il coniuge di esso, che abbiano trasferito la residenza anagrafica in Italia.

Aire

Il trasferimento della residenza all’estero per un periodo superiore a 12 mesi comporta l’obbligo di iscrizione all’AIRE (Anagrafe dei cittadini italiani residenti all’estero). L’iscrizione all’AIRE costituisce un “diritto-dovere” del cittadino, in quanto essa è condizione per l’esercizio di importanti diritti ex art. 6 della Legge n. 470/88. Ne è esempio, la possibilità di esercitare il diritto di voto per corrispondenza nel paese di residenza. L’iscrizione AIRE è obbligatoria nei seguenti casi (art. 2 Legge n. 470/88):

- In tutti quei casi in cui si sia verificato il trasferimento della residenza da un Comune italiano all’estero;

- Quando l’interessato ne faccia domanda, avendo membri del proprio nucleo familiare iscritti nell’AIRE o nell’anagrafe della popolazione residente del Comune;

- Per acquisizione della cittadinanza italiana da parte di persona residente all’estero e

- Per esistenza di cittadino all’estero giudizialmente dichiarata.

Come avviene l’iscrizione aire?

L’iscrizione all’AIRE può avvenire in due modi:

- L’interessato può recarsi, prima di espatriare, nel proprio comune di residenza e manifestare la volontà di volersi trasferire all’estero per un periodo superiore ai dodici mesi. In tal caso, l’Ufficiale d’anagrafe dovrà prendere nota del nominativo del cittadino richiedente in due registri: quello delle cancellazioni anagrafiche dall’APR e quello di iscrizione in AIRE. Per rendere definitive tali annotazioni l’Ufficiale di anagrafe dovrà, però, ricevere dall’Ufficio consolare del Paese estero dove il cittadino si è trasferito, il documento attestante l’avvenuta dichiarazione resa in loco. In ogni caso la decorrenza sarà a partire da quando è stata resa la dichiarazione di trasferimento di residenza all’estero presso il comune di ultima residenza;

- Mediante dichiarazione all’ufficio consolare della circoscrizione di immigrazione, entro 90 giorni dalla immigrazione, con effetto dal momento della dichiarazione.

L’iscrizione anagrafica, sebbene trattasi di requisito puramente formale, configurerebbe anche secondo la più recente giurisprudenza, una presunzione assoluta, cui conseguirebbe in ogni caso l’assoggettamento alle imposte sul reddito in Italia da parte del contribuente.

Risultanze anagrafiche

Secondo la giurisprudenza, l’iscrizione anagrafica configurerebbe una presunzione assoluta di residenza fiscale in Italia (diversamente da quanto avviene in ambito civilistico), da cui scaturirebbe necessariamente l’assoggettamento alle imposte sul reddito in Italia. I

n base a tale affermazione, potrebbe ritenersi residente il soggetto che abbia “dimenticato” di iscriversi all’AIRE e risulti ancora formalmente residente in Italia. Questo, pur non avendo più alcun collegamento di fatto (residenza, domicilio, centro degli interessi) con l’Italia, essendosi effettivamente trasferito all’estero.

Consiglio di prestare molta attenzione su questo aspetto. L’Agenzia delle Entrate nella sua attività di accertamento continua a ritenere l’iscrizione AIRE come elemento dirimente (benché formale) nella determinazione della residenza fiscale di un contribuente.

Prevalenza delle convenzioni internazionali

Le conclusioni a cui è giunta la giurisprudenza sopra citata non tengono conto delle Convenzioni contro le doppie imposizioni, che configurano fonte del diritto prevalente sul diritto interno.

Ove una persona fisica emigrata all’estero sia considerata residente in Italia dall’Agenzia delle Entrate, in quanto non iscrittasi all’AIRE, ma sia anche considerata residente nello Stato in cui è emigrata a norma delle leggi di quello Stato, si configura un conflitto di residenza (cd “dual residence“).

Questa situazione si deve risolvere applicando le disposizioni delle Convenzioni contro le doppie imposizioni.

La prevalenza dei Trattati internazionali sulle fonti nazionali scaturisce dall’art. 75 del DPR n. 600/73. Disposizione, a norma della quale, nell’applicazione delle imposte sui redditi, sono fatti salvi gli accordi internazionali resi esecutivi in Italia, nonché dall’art. 117 della Costituzione. Pertanto, anche l’emigrato che abbia dimenticato di iscriversi all’AIRE ha possibilità di considerarsi residente dell’altro Stato appellandosi alla Convenzione fra l’Italia e lo Stato in cui si è trasferito.

Questo, purché non trovino applicazione clausole anti abuso del Trattato previste dalle singole Convenzioni. In tal senso, si sono espresse anche alcune sentenze della giurisprudenza di merito e di legittimità ed, anche la prassi dell’Amministrazione finanziaria, nella risposta ad interpello 25.6.2019 n. 203.

Cancellazione dall’anagrafe della popolazione residente

La cancellazione dall’Anagrafe della popolazione residente e l’iscrizione nell’Anagrafe degli italiani residenti all’estero non sono elementi da soli sufficienti ad escludere la residenza fiscale in Italia. Infatti, per escludere la sussistenza della residenza nel territorio dello Stato, è necessario anche che il soggetto in questione non abbia in Italia né la residenza, né il domicilio. Ove l’Amministrazione finanziaria intenda sostenere che la residenza all’estero del contribuente sia fittizia, è tenuta a fornire la prova di tale assunto, dimostrando la sussistenza, in Italia, della residenza o del domicilio.

Efficacia del trasferimento della residenza

A norma dell’art. 6 co. 1 della L. n 470/88:

“i cittadini italiani che trasferiscono la loro residenza da un comune italiano all’estero devono farne dichiarazione all’ufficio consolare della circoscrizione di immigrazione entro novanta giorni dalla immigrazione”

Il trasferimento della residenza all’estero, a norma dell’art. 6 co. 9-bis della Legge n. 470/88, ha effetto dal momento della dichiarazione resa all’ufficio consolare, “qualora non sia stata già resa la dichiarazione di trasferimento di residenza all’estero presso il comune di ultima residenza, a norma della vigente legislazione anagrafica“. Ne deriva che le domande di trasferimento della residenza si ritengono efficaci dal momento della dichiarazione all’ufficio consolare, non avendo più alcuna rilevanza il momento della ricezione della comunicazione da parte dell’ufficio.

La regola dell’efficacia del trasferimento dal momento della dichiarazione vale anche per le dichiarazioni di trasferimento presentate fino al 25.3.2019, nel vigore della “vecchia” disciplina (che, invece, dava rilievo al momento della ricezione), ex art. 16 co. 3 ultimo periodo del D.L. n. 22/2019. Ciò rappresenta una valida forma di salvaguardia in tutte quelle situazioni in cui, anche solo per ritardi di carattere burocratico, possa sussistere un lasso temporale di una certa significatività tra il momento della domanda e sua ricezione dall’ufficio anagrafico.

Esclusioni

Non devono essere iscritti all’AIRE i cittadini che si recano all’estero per cause di durata limitata non superiore a 12 mesi (art. 1 co. 8 L. 470/88). Inoltre, a norma dell’art. 1 co. 925 della L. 470/88, non devono iscriversi all’AIRE:

- I cittadini che si recano all’estero per l’esercizio di occupazioni stagionali, nonché dirigenti scolastici, docenti e personale amministrativo della scuola collocati fuori ruolo ed inviati all’estero nell’ambito di attività scolastiche fuori dal territorio nazionale;

- “i dipendenti di ruolo dello Stato in servizio all’estero e le persone con essi conviventi, i quali siano stati notificati alle autorità locali ai sensi delle convenzioni di Vienna sulle relazioni diplomatiche e sulle relazioni consolari, rispettivamente del 1961 e del 1963, ratificate con legge 9 agosto 1967, n. 804“.

Vigilanza sul trasferimento all’estero della residenza

L’Amministrazione finanziaria, in collaborazione con i Comuni, realizza una specifica attività di vigilanza volta ad ostacolare il fittizio trasferimento all’estero della residenza, per ottenere vantaggi fiscali. Entro 6 mesi da ogni richiesta di iscrizione all’AIRE, il Comune conferma all’ufficio dell’Agenzia delle Entrate competente in relazione all’ultimo domicilio fiscale del contribuente, che questi ha effettivamente cessato la residenza in Italia.

Per i successivi 3 anni, poi, il Comune deve vigilare sulla persistenza della cessazione della residenza in Italia. Inoltre, l’art. 83 co. 17-bis e 17-ter del D.L. 25.6.2008 n. 11227, ha disposto che i dati di coloro che richiedono l’iscrizione all’AIRE siano resi disponibili all’Agenzia delle Entrate entro 6 mesi dalla richiesta. Questo, al fine della formazione di liste selettive per i controlli relativi ad attività finanziarie e investimenti patrimoniali esteri non dichiarati.

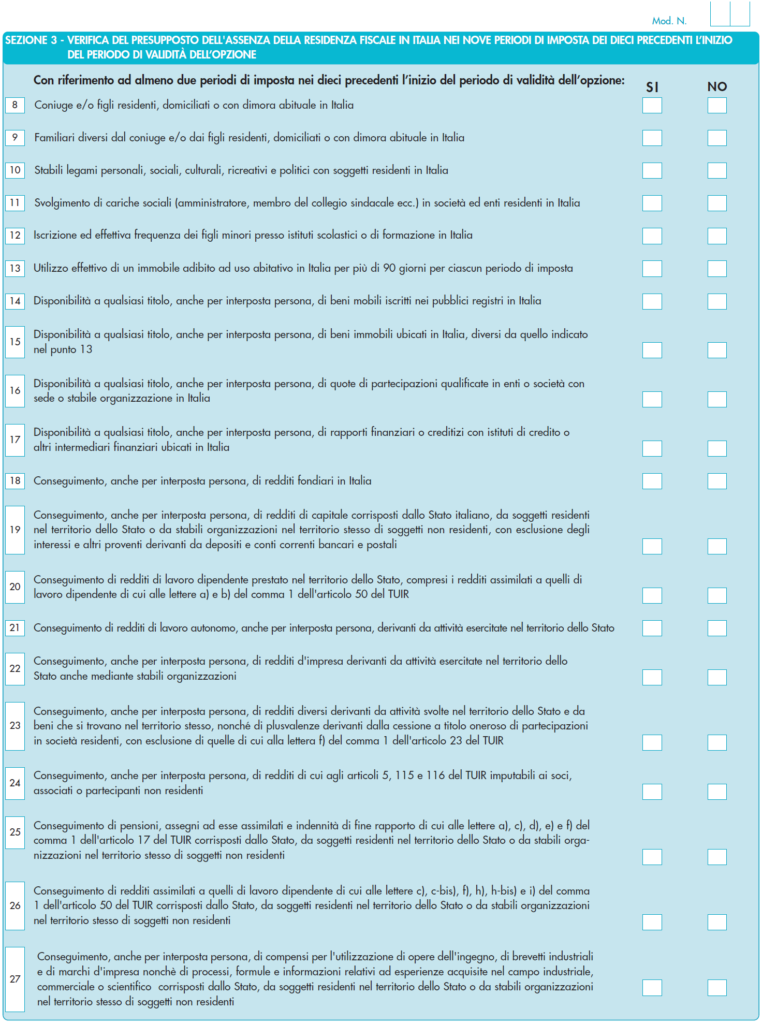

Con il provv. Agenzia delle Entrate 3.3.2017 n. 43999, è stata data attuazione alla norma, individuando le modalità di comunicazione e i criteri per la formazione delle liste selettive. Inoltre, con il provv. Agenzia delle Entrate 47060/2017, nell’ambito delle indicazioni sulle modalità di esercizio dell’opzione per i soggetti no domiciliati, è stata fornita una check list per verificare l’assenza di residenza fiscale in Italia. Da tali provvedimenti (che individuano criteri non sempre coincidenti), è possibile trarre importanti spunti per la definizione della residenza fiscale in Italia (provv. 43999/2017), ovvero per l’esclusione della residenza fiscale in Italia (provv. 47060/2017).

Tabella: elementi sensibili per valutare il trasferimento di residenza fiscale

Si riporta di seguito la sezione 3 della check list allegata al provv. 47060/2017 al fine di evidenziare alcuni degli elementi “sensibili” che l’Amministrazione finanziaria valuta nel contesto di cui trattasi, alcuni dei quali oggetto di successiva analisi.

Nozione di “domicilio” nel codice civile

Il secondo criterio indicato dall’art. 2 del TUIR per individuare la residenza fiscale è quello del domicilio civilistico. Per il codice civile, il domicilio è il luogo in cui una persona ha stabilito la sede principale dei suoi affari e interessi (art. 43 co. 1 c.c.).

Diversamente da quello di residenza, il concetto di “domicilio” non si riferisce ad una condizione di fatto, ma ad una situazione giuridica che prescinde dalla presenza fisica del soggetto ed è, invece, legata alla volontà di individuare un determinato luogo come la sede principale dei propri affari ed interessi. La definizione di domicilio è, quindi, imperniata sulla nozione di “affari ed interessi“. Quest’ultima deve intendersi in senso ampio “comprensivo cioè non solo di rapporti di natura patrimoniale ed economica ma anche morali, sociali e familiari“.

Centro degli interessi vitali

Nell’elaborazione della giurisprudenza, la nozione di “affari ed interessi” è stata ricondotta a quella di “centro degli interessi vitali” del contribuente, ovvero “il luogo col quale il soggetto ha un più stretto collegamento, sotto l’aspetto degli interessi personali e patrimoniali“. Inizialmente, la giurisprudenza è parsa propensa, nella complessiva valutazione gli interessi “personali e patrimoniali” del soggetto, ad attribuire preminenza agli interessi personali.

Anche la prassi dell’Amministrazione finanziaria ha seguito tale indirizzo, affermando che il trasferimento del contribuente all’estero, per svolgervi la propria attività lavorativa, non sia sufficiente a “spostarne” la residenza fiscale. Questo, se il centro degli interessi vitali del contribuente resta fissato in Italia, in quanto egli mantenga in Italia i propri legami familiari o sociali. In senso opposto sembra, però, orientarsi altra parte della giurisprudenza di legittimità che, nelle sue più recenti pronunce, non attribuisce rilevanza prioritaria, ai fini della prova della residenza, ai legami affettivi, affermando che il centro degli interessi vitali vada individuato nel luogo in cui il soggetto ha posto la sede della propria attività in modo riconoscibile a terzi. L’elemento della “riconoscibilità ai terzi” pare particolarmente significativo per i soggetti che svolgano all’estero una attività dotata di una qualche forma di visibilità all’esterno.

Indici utilizzati dall’amministrazione per identificare una residenza fiscale in italia

La prassi dell’Amministrazione finanziaria, così come del resto il provv. 8.3.2017 n. 47060 sul regime dei “neo domiciliati“, ha individuato alcuni indici significativi, da tenere in considerazione nella valutazione della residenza, rappresentati essenzialmente:

- Dalla disponibilità di un’abitazione permanente;

- Dalla presenza della famiglia;

- Dal luogo di accreditamento dei proventi (ovunque conseguiti);

- Dalla partecipazione a riunioni d’affari;

- Dalla titolarità di cariche sociali;

- Dal sostenimento di spese alberghiere o di iscrizione a circoli;

- Dall’organizzazione della propria attività e dei propri impegni, anche internazionali, direttamente o attraverso soggetti operanti nel territorio italiano.

Domicilio fiscale

Non rileva, in tale contesto, il concetto di domicilio fiscale di cui all’art. 58 del DPR n. 600/73. Il domicilio fiscale, infatti, è nozione rilevante solo nell’ambito delle imposte sui redditi e dell’IVA, a sua volta “desunta” dalla residenza anagrafica del contribuente.

Nozione di “residenza” nel codice civile

Anche per la definizione di “residenza“, l’art. 2 del TUIR rimanda al codice civile, a norma del quale essa è costituita dal luogo in cui la persona ha la dimora abituale. La definizione civilistica di “residenza” fa riferimento ad una situazione “di fatto“, in quanto implica la verifica della presenza del soggetto nel luogo, in contrapposizione al domicilio che costituisce, invece, una condizione “di diritto“, in quanto prescinde dalla presenza reale del soggetto sul posto.

La nozione di residenza si fonda su due diversi elementi:

- L’uno, di natura oggettiva, costituito dalla permanenza in un determinato luogo,

- L’altro, di natura soggettiva, configurato dall’intenzione di fissarvi stabilmente la propria dimora, e desumibile dalle abitudini di vita e dallo svolgimento delle relazioni sociali.

Nella definizione civilistica della residenza non ha rilevanza l’elemento temporale.

Elemento temporale nella residenza fiscale

La definizione fiscale di residenza unisce all’elemento “materiale” (iscrizione anagrafica, domicilio o residenza), l’elemento temporale. Ai sensi dell’art. 2 co. 2 del TUIR perché si configuri la “residenza fiscale” le condizioni che configurano la residenza fiscale (iscrizione anagrafica, domicilio o residenza ai sensi del codice civile) devono verificarsi per “la maggior parte del periodo d’imposta“. Sebbene tale nozione non sia espressamente definita dalla norma, secondo l’elaborazione dell’Amministrazione finanziaria, essa deve ritenersi soddisfatta se il soggetto possiede una delle tre condizioni sopra elencate:

- Per un periodo pari ad almeno 183 anche non continuativi, se l’anno è di 365 giorni;

- Per un periodo pari ad almeno di 184 giorni, se l’anno è di 366 giorni.

Determinazione del periodo

Le modalità concrete di conteggio del “maggior periodo di imposta” sono state precisate dall’Amministrazione finanziaria nella C.M. 17.8.96 n. 201/E49, secondo cui, nel computo dei giorni utili alla determinazione del “maggior periodo di imposta” devono essere compresi:

- Le frazioni di giorno;

- Il giorno di arrivo;

- Il giorno di partenza;

- I sabati e le domeniche che vengano trascorsi nello Stato in cui l’attività viene esercitata;

- I giorni festivi che vengano trascorsi nello Stato in cui l’attività è esercitata;

- Giorni di ferie goduti nello Stato in cui l’attività lavorativa è esercitata (sia prima dell’esercizio dell’attività, che durante l’esercizio dell’attività, che dopo la cessazione dell’attività);

- Le brevi interruzioni all’interno dello Stato in cui le attività sono svolte;

- I congedi per malattia, “a meno che la malattia non impedisca alla persona di lasciare il Paese quando avrebbe avuto, altrimenti, diritto ad essere ivi esonerata dall’imposizione sui redditi da attività di lavoro dipendente“;

- I giorni trascorsi nel Paese in cui è svolta l’attività per le seguenti ragioni:

- decesso o malattia di un familiare;

- interruzione dovuta a scioperi o serrate;

- interruzione dovuta a ritardi nelle consegne.

Invece, secondo la C.M. 201/96, devono essere esclusi dal conteggio:

- Il tempo trascorso nel Paese in cui le attività sono esercitate, in transito tra due luoghi situati al di fuori di detto Paese, se la durata è inferiore a 24 ore;

- I giorni di ferie passate al di fuori del Paese in cui sono svolte le attività;

- Le brevi interruzioni (per qualsiasi motivo avvengano) che hanno luogo al di fuori del Paese in cui si esercita l’attività.

Elementi probatori

Ai fini probatori risulta opportuno tenere traccia dei movimenti della persona, ad esempio con biglietti aerei (e se possibile carte d’imbarco) che possano ricostruire spostamenti e periodi di permanenza in Italia.

Ad esempio, per una persona che trascorre parte del proprio tempo in Italia e parte negli Stati Uniti (Stato ove dimora abitualmente), la ricostruzione può essere svolta in un prospetto come quello come segue.

Nella colonna “Data” si indica il giorno di inizio del viaggio. Nella colonna “Giorni” si indica il periodo di permanenza in Italia per ciascun soggiorno (per i viaggi dagli Stati Uniti all’Italia il giorno di arrivo in Italia è sempre quello successivo a quello di partenza).

Si computano, come detto, quali giorni di presenza in Italia sia quelli di arrivo, sia quelli di partenza (ad esempio, la persona è arrivata in Italia il 9.2.2018 ed è ripartita il 14.2.2018, con una permanenza italiana di 6 giorni).

| Data | Tratta | Giorni |

| 17.1.2018 | Milano – Francoforte – San Francisco | 17 |

| 27.1.2018 | San Francisco – Francoforte – Milano | |

| 31.1.2018 | Milano – Francoforte – Washington – San Josè (CA) | 4 |

| 8.2.2018 | San Francisco – Monaco – Milano | |

| 14.2.2018 | Milano – Francoforte – San Francisco | 6 |

| 17.6.2018 | San Francisco – Francoforte – Milano | |

| 26.6.2018 | Milano – Francoforte – San Francisco | 9 |

| 13.9.2018 | San Francisco – Francoforte – Milano | |

| 18.9.2018 | Torino – Francoforte – San Francisco | 5 |

| 26.9.2018 | San Francisco – Houston – Monaco – Milano | |

| 10.10.2018 | Milano – Francoforte – New York – San Josè (CA) | 14 |

| 14.11.2018 | San Francisco – Francoforte – Milano | |

| 21.11.2018 | Milano – Monaco – San Francisco | 7 |

| 8.12.2018 | San Francisco – Francoforte – Milano | 22 |

| TOTALE | 84 |

Il totale dei giorni spesi in Italia è, quindi, pari a 84, al di sotto della soglia di 183 prevista dall’art. 2 co. 2 del TUIR.

Trasferimento in corso d’anno (split year)

A differenza di quanto avviene in molti ordinamenti esteri, le ipotesi di acquisto o perdita della residenza in corso d’anno non sono espressamente regolate dalla normativa italiana. Lo split year è, invece, espressamente previsto in alcuni Trattati contro le doppie imposizioni stipulati dall’Italia.

Accertamento della residenza fiscale nella giurisprudenza

La giurisprudenza di merito e di legittimità ha in più occasioni affrontato la questione della prova della residenza fiscale. Si riportano nella seguente tabella, senza pretesa di esaustività, alcuni orientamenti relativi all’applicazione dell’art. 2 co. 2 del TUIR.

Elementi ritenuti sufficienti a fornire la prova della residenza fiscale in italia

| Presenza del domicilio in Italia, provato dalla presenza di elementi personali e patrimoniali, come disponibilità di molti conti correnti con cospicue movimentazioni in Italia e l’intestazione ad una società controllata di una villa tenuta a disposizione di un familiare. | Cass. 19.5.2010 n. 1225953 |

| Acquisto, in 3 anni, di più di trenta immobili in Italia e percepimento di dividendi da diverse società italiane. | Cass. 29.12.2011 n. 29576 |

| Assunzione di cariche in società italiane. Percepimento di compensi come consigliere di amministrazione. Frequenti movimentazioni di conti correnti bancari in Italia. | Cass. 4.4.2012 n. 538254 |

| Acquisto di beni immobili.Gestione di affari in contesti societari. Disponibilità di almeno un’abitazione in Italia, nella quale il soggetto trascorre diversi periodi dell’anno. Intestazione presso una banca avente sede in Italia di conti correnti continuamente implementati. | Cass. 15.3.2013 n. 6598 |

| L’apertura, da parte del contribuente, di numerosi conti correnti in Italia.Le numerose tracce di frequenti soggiorni in Italia. Il fatto che i numerosi contratti di sponsorizzazione stipulati dal contribuente prevedessero come foro competente, in caso di controversie, quello italiano. L’avvenuta stipula da parte del contribuente di polizze assicurative in Italia. Il recapito della corrispondenza ad un indirizzo italiano. | Cass. 15.6.2016 n. 1231155 |

Elementi non ritenuti sufficienti a fornire la prova della residenza fiscale in italia

| Titolo di amministratore di una società residente in Italia.Titolarità di immobili e di utenze in Italia. | Cass. 3.3.2010 n. 5046 |

| Affidamento dei figli residenti in Italia, tenuto conto che il contribuente aveva, all’estero, importanti relazioni personali. | Cass. 17.11.2010 n. 23249 e 23250 |

| Semplice possesso di un immobile dato in usufrutto ai genitori e la ristrutturazione di un immobile intestato alla moglie in vista di futuro rientro in Italia. | C.T. Reg. Firenze 29.4.2011 n. 30/8/11 |

| La certificazione della residenza anagrafica del contribuente all’estero e le ricevute di numerosi pagamenti di forniture di elettricità e gas relative all’abitazione estera, a fronte della dimostrazione (fornita dall’Amministrazione finanziaria) del fatto che il contribuente abbia ricevuto in mani proprie in Italia l’avviso di accertamento e che abbia stipulato vari atti pubblici in Italia. | Cass. 24.5.2013 n. 12861 |

| Numerosi biglietti aerei aventi come città di partenza e di arrivo l’Italia, atteso che si trattava di un tennista professionista anagraficamente residente nel Principato di Monaco, che aveva dimostrato:l’esistenza di un contratto di affitto relativo ad un appartamento all’estero ed il relativo il pagamento dei canoni;la congruità delle spese relative alle varie utenze in uso per tale appartamento. | Cass. 4.9.2013 n. 20285 |

Elementi ritenuti idonei a fornire la prova della residenza fiscale all’estero

| Iscrizione del figlio presso liceo estero.Acquisto di abitazione all’estero. Pagamento delle bollette relative ad altro alloggio all’estero, occupato nel corso dei lavori di ristrutturazione nell’immobile acquistato. | Cass. 25.3.2011 n. 6934 |

| Esistenza di un contratto di affitto relativo ad un appartamento all’estero ed il relativo il pagamento dei canoni.Congruità delle spese relative alle varie utenze in uso per tale appartamento.Contratti bancari stipulati all’estero. | Cass. 4.9.2013 n. 20285 |

| Attività d’impresa svolta all’estero con il figlio (pur in presenza di moglie, figlio e immobili in Italia). | Cass. 21.12.2018 n. 32992 |

Cittadinanza come indice di residenza estera pregressa

Per la prima volta la cittadinanza acquisita da parte di un espatriato viene considerata come elemento rilevante per determinare la residenza fiscale. Questo principio può essere desunto dalla sentenza n. 7621 della Cassazione del 18 marzo 2021.

La fattispecie riguardava la residenza fiscale di un soggetto iscritto AIRE che successivamente aveva ottenuto cittadinanza inglese. L’Agenzia delle Entrate aveva emesso avviso di accertamento ritenendo la sua residenza fiscale in Italia.

La Cassazione indica che il giudice di merito avrebbe dovuto valorizzare la circostanza legata all’ottenimento della cittadinanza britannica. Infatti, tale elemento può assumere rilevanza indiziaria dell’effettiva permanenza nel Regno Unito. Questo in relazione al fatto che l’Inghilterra per il riconoscimento della residenza ha verificato la situazione del soggetto ed i suoi legami con il territorio.

Sicuramente si tratta di una prima sentenza importante sull’argomento dove la Cassazione sembra prendere atto di un elemento fondamentale come il centro degli interessi vitali per dirimere controversie sulla residenza fiscale.

Trasferimento della residenza in un paradiso fiscale

A norma dell’art. 2 co. 2-bis del TUIR, si considerano residenti in Italia, salvo prova contraria, i cittadini italiani cancellati dalle anagrafi della popolazione residente e trasferiti in un paradiso fiscale. Rispetto a quanto avviene nel caso di trasferimento in un Paese che non sia considerato un paradiso fiscale, dunque, in tal caso si verifica un’inversione dell’onere della prova: spetta al cittadino trasferito in un paradiso fiscale dimostrare l’effettività del proprio trasferimento all’estero. Ove questi non riesca a fornire tale prova, è possibile ritenere, in via presuntiva, che egli sia tuttora residente fiscalmente in Italia.

Nozione di “paradisi fiscali“

Gli Stati a regime privilegiato in esame sono quelli individuati dal DM 4.5.99, il quale è stato costruito avendo riguardo ai criteri congiunti del basso livello di tassazione e dell’assenza di strumenti di scambio di informazioni con l’Italia.

| Alderney | Grenada | Nie |

| Andorra | Guernsey | Oman |

| Anguilla | Hong Kong | Panama |

| Antigua e Barbuda | Isola di Man | Polinesia francese |

| Antille Olandesi | Isole Cayman | Samoa |

| Aruba | Isole Cook | Sark |

| Bahama | Isole Marshall | Seychelles |

| Bahrein | Isole Vergini Britanniche | Singapore |

| Barbados | Jersey | Saint Kitts e Nevis |

| Belize | Libano | Saint Lucia |

| Bermuda | Liberia | Saint Vincent e Grenadine |

| Brunei | Liechtenstein | Svizzera |

| Costa Rica | Macao | Taiwan |

| Dominica | Malaysia | Tonga |

| Emirati Arabi | Maldive | Turks e Caicos |

| Ecuador | Mauritius | Tuvalu |

| Filippine | Monaco | Uruguay |

| Gibilterra | Montserrat | Vanuatu |

| Gibuti | Nauru |

Inversione dell’onere della prova

Il cittadino italiano che abbia trasferito la propria residenza in un paradiso fiscale deve, quindi, provare la propria effettiva residenza in esso. Come precisato nella C.M. 140/99/E, l’inversione dell’onere della prova riguarda i cittadini italiani che hanno trasferito la residenza in un paradiso fiscale, “anche quando l’emigrazione sia avvenuta transitando anagraficamente per uno Stato terzo, non ricompreso” nel DM 4.5.9966.

Elementi di prova

Gli elementi di prova che, in concreto, il contribuente può utilizzare per dimostrare l’effettivo trasferimento della residenza all’estero sono i medesimi (ma in negativo) che l’Amministrazione finanziaria e la giurisprudenza hanno valorizzato per fornire la prova della reale residenza in Italia in caso di trasferimento anagrafico in Paesi che non configurino paradisi fiscali. Per quanto concerne le modalità di accertamento dello status di residente fiscale, nella ris. 7.8.2008 n. 351, l’Agenzia delle Entrate ha precisato che tale processo valutativo implica l’esame delle possibili relazioni – sia personali che reali – con il Paese e non può, pertanto, essere effettuato in sede di interpello, ma solo in sede di eventuale accertamento.

Residenza fiscale nelle convenzioni internazionali

Come anticipato, l’applicazione dei criteri nazionali per la determinazione della residenza fiscale può determinare fenomeni di “doppia residenza fiscale“, per dirimere i quali gli Stati possono stipulare Convenzioni (c.d. “Convenzioni contro le doppie imposizioni“). L’OCSE ha fornito un modello di Convenzione contro le doppie imposizioni (aggiornato, da ultimo, al 21.11.2017), recepito in molte delle Convenzioni stipulate dall’Italia.

Doppia imposizione

I fenomeni di doppia imposizione si verificano ove:

- Il contribuente, in forza della normativa interna di due Stati, risulti essere residente in entrambi;

- Oppure ove il reddito di provenienza estera di un contribuente residente in uno Stato è assoggettato a tassazione in entrambi i Paesi, quello di residenza del percettore e quello di provenienza della rendita.

Entrambe le ipotesi sopra individuate determinano un conflitto avente ad oggetto la potestà impositiva, che entrambi gli Stati intendono esercitare su un determinato soggetto.

Tie breaker rules

Come anticipato, il modello di Convezione OCSE individua alcune regole (dette “tie breaker rules“) per dirimere il conflitto di residenza che sorga ove un soggetto, in applicazione delle leggi nazionali, risulti residente in più Stati. Le rules sono legate da un rapporto di vicendevole sostituzione (non di alternatività né di coesistenza): il primo criterio trova applicazione in presenza delle condizioni da esso richieste; i criteri seguenti si applicano ove i precedenti non siano in grado di individuare una sola residenza. Inoltre, il verificarsi della prima delle condizioni è sufficiente a risolvere la questione e non è necessario verificare le seguenti condizioni. Le rules rappresentano nozioni autonome su base internazionale, da non interpretare quindi secondo i canoni delle singole normative interne, anche se come si vedrà esistono similitudini con istituti similari previsti dalla disciplina domestica, anche italiana.

Residenza fiscale del contribuente: consulenza per la tua pianificazione fiscale internazionale

Stai pensando anche tu di trasferirti all’estero?

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci via mail a office@fisconsulting.it

Riceverai il preventivo per una consulenza Web personalizzata con Google Meet di circa 30/40 min in grado di risolvere i tuoi dubbi sull’argomento.

ULTIME NEWS

-

ECCO IL NUOVO ELENCO CODICI ATECO 2025

10 Aprile 2025 -

BONUS ASILO NIDO 2025, domande online dal 24 marzo

3 Aprile 2025