- 14 Maggio 2023

- Posted by: Cesare Longo

- Categoria: Guide Fiscali

Gamer professionista (e-sports): tassazione dei redditi

I gamer professionisti di e-sports sono giocatori di videogiochi altamente competitivi che partecipano a tornei e competizioni ufficiali, organizzati da diverse associazioni e aziende del settore e che offrono premi in denaro ai vincitori. Questi giocatori si dedicano completamente alla loro attività di gioco e sono considerati professionisti perché guadagnano un reddito significativo dalle loro partecipazioni alle competizioni e dalle attività connesse.

Negli ultimi anni abbiamo visto un crescente interesse mediatico nei confronti del settore del gaming online e degli e-sport. Sempre più ragazzi, spesso giovanissimi, si affacciano per divertimento a questo settore diventando in alcuni casi dei veri e propri “professionisti“.

Negli Stati Uniti, l’e-sport è un mercato in forte espansione, con una previsione di crescita del 50% nei prossimi 5 anni. Le città di Los Angeles e New York sono tra le più importanti per l’e-sport negli Stati Uniti. In Europa, la Svezia, la Germania e il Regno Unito sono tra i paesi più importanti per l’e-sport. Anche in questo caso, si prevede una crescita significativa dell’industria dell’e-sport nei prossimi anni.

FISCO CONSULTING offre un servizio completo di apertura partita iva, iscrizione all’inps, assistenza contabile ed elaborazione della dichiarazione dei redditi annuale. Scrivici a office@fiscoconsulting.it per un preventivo gratuito.

Vediamo, quindi, come gestire le problematiche legate alla fiscalità dei gamer professionisti.

I gamer professionisti di e-sports si distinguono da quelli che giocano solo per svago o hobby, in quanto si allenano intensamente per perfezionare le proprie abilità e strategie di gioco, partecipano a competizioni ufficiali e viaggiano in tutto il mondo per partecipare a eventi e tornei.

Alcuni dei giochi più popolari tra i gamer professionisti di e-sports includono titoli come League of Legends, Dota 2, Counter-Strike: Global Offensive, Overwatch, Fortnite, Starcraft II e molti altri.

I gamer professionisti di e-sports possono guadagnare denaro attraverso diversi canali, tra cui la partecipazione ai tornei, gli sponsorizzazioni, le donazioni dei fan, la pubblicità e le attività di streaming online.

In particolare andremo a verificare come gestire fiscalmente le entrate che realizzano i gamer, e quando si rende necessario operare professionalmente con una partita IVA.

Per un gamer professionista le fonti di guadagno possano essere le seguenti:

- Proventi derivanti dall’attività di gaming online:

- Premi e vincite derivanti dalla partecipazione a tornei;

- Guadagni derivanti da collaborazioni stabili con team di gamer;

- Provanti derivanti da sponsor e pubblicità:

- Proventi da pubblicità online (su social media come Twitch, Youtube, Instagram, Facebook, etc);

- Proventi derivanti dallo sfruttamento economico della propria immagine.

Proventi Dalla Vincita (occasionale) Di Tornei Come Redditi Diversi

In questo caso, l’art. 67, lettera d) del TUIR afferma che rientrano nella categoria dei redditi diversi (se non costituiscono redditi di capitale e se non conseguiti nell’esercizio continuativo di arti o professioni o da imprese commerciali):

Le vincite derivanti da lotterie, concorsi a premio, dei giochi e delle scommesse organizzati per il pubblico e i premi derivanti da prove di abilità o dalla sorte nonché quelli attribuiti in riconoscimento di particolari meriti artistici scientifici o sociali.

Da questa disposizione possiamo ricavare che le vincite da “prove di abilità” possono comprendere ai compensi occasionali percepiti dalle vincite ai tornei di gaming. Quindi, i proventi, se occasionali, derivanti dalle vincite di montepremi ad e-games, rientrano nella categoria dei redditi diversi ai fini IRPEF.

Indirettamente, questo significa che per la gestione di un mero provento da partecipazione ad un torneo non è necessario per il gamer operare con partita IVA.

Trattasi di reddito diverso che può essere dichiarato come tale, senza che questo indichi la volontà di operare in modo abituale e continuativo come gamer professionista.

Abbiamo detto che la vincita derivante da una competizione da parte del gamer non deve essere necessariamente gestito con partita Iva.

Questo, nel caso in cui quello in commento sia l’unico provento percepito nell’anno, occasionale.

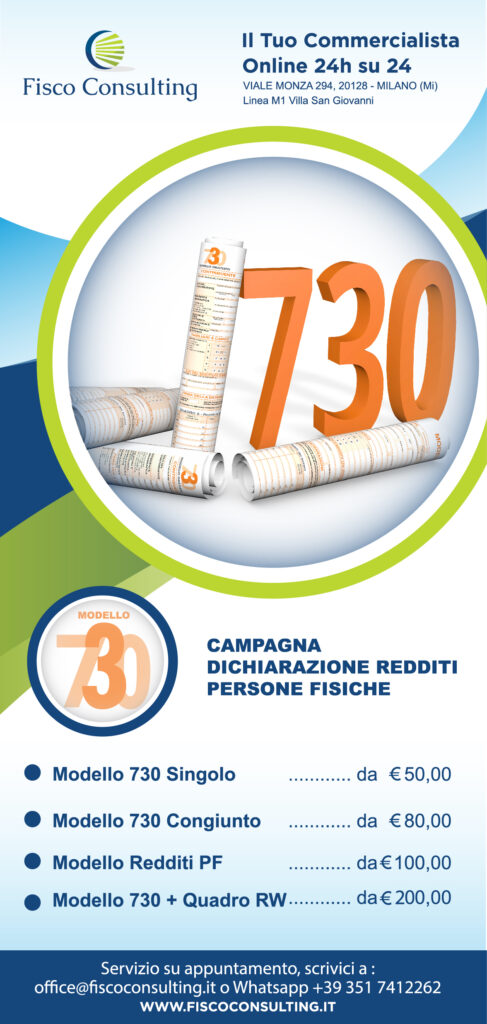

In questo caso il reddito percepito deve comunque essere indicato in dichiarazione dei redditi nella categoria dei redditi diversi. Tale reddito deve essere inserito nel quadro D del modello 730 o nel quadro RL del modello Redditi P.F.

In dettaglio, l’art. 69 del TUIR indica che l’importo da dichiarare è composto dalla mera vincita lorda ottenuta.

Non si deve tener conto di eventuali costi sostenuti dal gamer al fine di realizzare la vincita.

Sulla vincita il gamer sconterà l’IRPEF (Imposta sul Reddito delle Persone Fisiche) secondo i vari scaglioni di reddito.

In alculi casi il gamer potrebbe trovarsi di fronte a ritenute in uscita dal Paese della Fonte del reddito e quindi a situazioni di doppia imposizione da fronteggiare. Si tratta di aspetti assai frequenti. Ad esempio gli Stati Uniti richiedono la compilazione del modello W-8BEN, per l’applicazione delle ritenute in uscita sui compensi corrisposti.

Quando Il Gamer Professionista Deve Aprire Partita Iva?

Fuori dalla casistica delle vincite percepite dalla partecipazione ad attività di gaming online, il gamer professionista può trovarsi di fronte allo svolgimento di attività di tipo abituale. Infatti, se le vincite dei tornei possono essere inquadrate come proventi occasionali, in alcuni casi il gamer si trova ad operare in modo continuativo ed abituale, attraverso:

- L’assunzione del gamer da parte di un team internazionale;

- La prestazione della propria attività in modo autonomo.

Deve quindi essere evidenziato che l’obbligo di partita Iva non è legato a volumi di compensi percepiti ma piuttosto all’abitualità dell’attività effettuata nel tempo.

L’apertura della partita Iva è un adempimento che ogni contribuente può svolgere in modo autonomo e gratuito. Al momento dell’apertura della partita Iva è necessario indicare uno o più specifici “Codice attività” (definito anche Codice Ateco).

| Codice ATECO | Descrizione dell’attività |

|---|---|

| 82.99.99 | Per attività di Gamer vera e propria (“altri servizi alle imprese”) |

| 73.11.02 | Per i gamer che beneficiano di guadagni in maggior parte derivanti dai canali social (“Conduzione di campagne di marketing e altri servizi pubblicitari”) |

| 63.12.00 | Da utilizzare per i gamer che gestiscono un proprio portale o che operano tramite portali o piattaforme differenti (“Gestione portali web”) |

In tutti i casi trattasi di attività professionale, quindi non è richiesta l’iscrizione in camera di commercio. Tuttavia, si rende necessaria anche l’iscrizione all’INPS, per il versamento dei contributi previdenziali sui propri compensi: in tal caso si rende necessario procedere all’iscrizione alla “gestione separata” INPS.

Si tratta di una gestione previdenziale che accoglie i contributi dei professionisti che non sono dotati di autonoma cassa di previdenza. L’iscrizione a questa gestione è possibile accedendo con le proprie credenziali al cassetto previdenziale sul sito INPS, accedendo alla sezione dedicata alla gestione separata. Fatto questo passaggio, il gamer è chiamato a gestire la propria contribuzione annualmente andando a compilare il quadro RR del modello Redditi P.F

FISCO CONSULTING offre un servizio completo di apertura partita iva, iscrizione all’inps, assistenza contabile ed elaborazione della dichiarazione dei redditi annuale. Scrivici a office@fiscoconsulting.it per un preventivo gratuito.

La Tassazione Di Un Gamer Professionista: Il Regime Fiscale

Il gamer professionista può essere assoggettato, alternativamente, ad un regime fiscale tra i seguenti:

- Regime Forfettario: regime di tassazione agevolato al 5% (per i primi 5 anni di attività).

- Regime di contabilità semplificata: regime di tassazione ad aliquote progressive IRPEF, ma con il vantaggio di potersi dedurre tutti i costi inerenti all’attività svolta.

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento.

Domande Frequenti

Sono tenuti i gamer di e-sports a pagare le tasse?

Sì, i gamer di e-sports sono tenuti a pagare le tasse in base alla legislazione fiscale del loro paese di residenza. Questo include le tasse sul reddito e le tasse sui premi vinti nei tornei di e-sports.

Come vengono tassati i premi vinti nei tornei di e-sports?

I premi vinti nei tornei di e-sports sono considerati reddito imponibile e vengono tassati come tale. In alcuni paesi, i premi vinti nei tornei di e-sports sono soggetti a una tassazione più favorevole rispetto ad altre forme di reddito.

C’è una tassazione internazionale per i gamer di e-sports che partecipano a tornei all’estero?

Sì, i gamer di e-sports che partecipano a tornei all’estero possono essere soggetti a tassazione internazionale. La tassazione dipende dalle leggi fiscali del paese in cui si tiene il torneo e dalle leggi fiscali del paese di residenza del giocatore.

Possono i gamer di e-sports detrarre le spese per l’attività di gioco dalle tasse?

In alcuni paesi, i gamer di e-sports possono detrarre le spese sostenute per l’attività di gioco dalle tasse, come ad esempio le spese per l’acquisto di attrezzature o le spese di viaggio. Tuttavia, queste deduzioni dipendono dalle leggi fiscali del paese in cui si vive.

È possibile costituire una società per gestire le attività di gioco e le entrate dei gamer di e-sports?

Sì, molti gamer di e-sports costituiscono una società per gestire le loro attività di gioco e le loro entrate. Questo può offrire diversi vantaggi fiscali, come la possibilità di detrarre le spese aziendali dalle tasse personali dei giocatori. Tuttavia, la costituzione di una società dipende dalle leggi fiscali del paese in cui si vive.

FISCO CONSULTING offre un servizio completo di apertura partita iva, iscrizione all’inps, assistenza contabile ed elaborazione della dichiarazione dei redditi annuale. Scrivici a office@fiscoconsulting.it per un preventivo gratuito.

ULTIME NEWS

-

Criptovalute, la tassazione delle plusvalenze realizzate salirà dal 26 al 42%

Criptovalute, la tassazione sulle plusvalenze sale dal 26 al 42% Un tema importante riguarda le plusvalenze da bitcoin, per cui prevediamo un aumento della ritenuta dal 26% al 42%”. È una frase pronunciata dal viceministro dell’economia e delle finanze Maurizio Leo durante la presentazione alla stampa della manovra finanziaria, parole che potrebbero provocare un fuggi fuggi di dimensioni più o meno importante

18 Ottobre 2024 -

Dichiarazione dei redditi 2024, ecco tutte le novità

23 Aprile 2024